1. Tendencias en el mercado de la instalación

Las tendencias del mercado a largo plazo conducen a nuevas tecnologías, legislación y un fuerte movimiento de consolidación

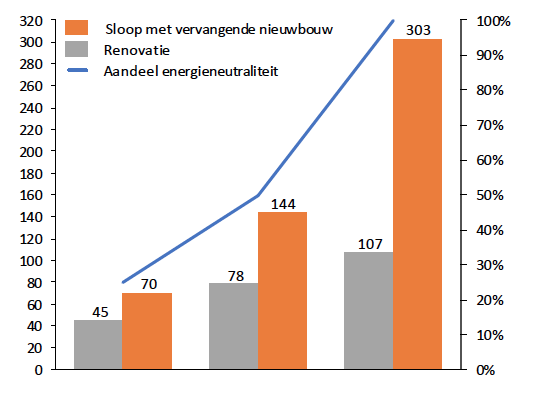

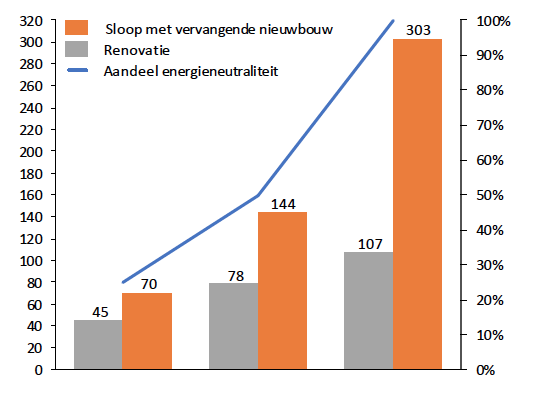

- Hacer que los edificios sean más sosten ibles es necesario porque una parte significativa de las emisiones de CO2 de los Países Bajos procede de los inmuebles existentes. El BEI ha calculado las inversiones necesarias para conseguir que todo el parque inmobiliario neerlandés sea sostenible hasta alcanzar la neutralidad energética. Parte de ello es la transición térmica, el paso del uso del gas natural a alternativas sostenibles para la calefacción. Esto genera mucho trabajo para los instaladores en el campo de las bombas de calor y otras soluciones de calefacción sostenibles

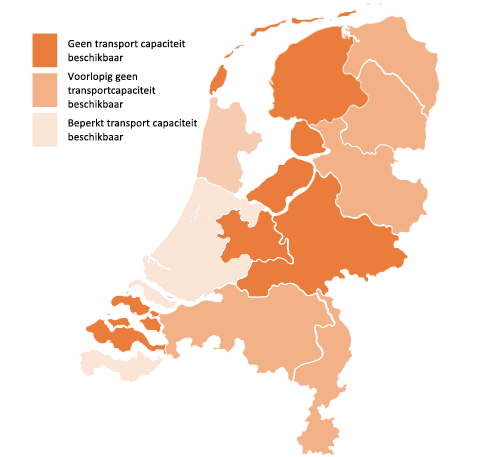

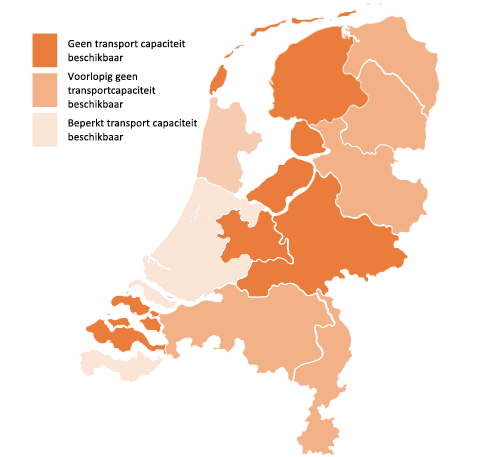

- Los problemas de red combinados con la electrificación forzosa crearán un nuevo segmento de trabajo de instalación de sistemas de almacenamiento, tanto en el segmento de clientes privados como en el de empresas

- Cada vez se instalan más productos y tecnologías inteligentes para supervisar el mantenimiento de las plantas o gestionar el suministro y el consumo de energía. Se necesita inteligencia para conseguir una carga y descarga de las baterías en función de la tarifa, las necesidades y la disponibilidad.

- La escasez de mano de obrase deja sentir en todo el sector. Mediante la (re)formación y la afluencia de nuevo personal, se intenta paliar en parte la escasez. A pesar de estos esfuerzos, la escasez aumentará en los próximos años.

- Los procesos de toma de decisiones están cambiando. A medida que los trabajos de instalación se hacen más complejos y suponen una mayor parte del total, los instaladores participan en una fase más temprana del proceso en los proyectos de los clientes. Esto exige una coordinación temprana en equipos integrales

- Prefabricación de productos y materiales para lograr una ejecución operativa y una rentabilidad más eficaces

- Intensificar las colaboraciones en cadena con otros instaladores, subcontratistas y proveedores para trabajar juntos de forma eficiente y servir a los clientes de la mejor manera posible.

- Consolidación del mercado de la instalación debido a la fuerte demanda de trabajos de instalación impulsada por la tendencia hacia la sostenibilidad. Al mismo tiempo, sin embargo, las empresas se enfrentan a retos, ya que no siempre disponen de capital suficiente para seguir el ritmo de los avances y la formación, con lo que pierden ventaja competitiva.

- La legislación aumenta la presión por unas instalaciones mínimas de eficiencia energética y unos planes de edificación que deben cumplir los promotores y las comunidades de propietarios, entre otros, y a partir de los cuales se elabora una agenda de sostenibilidad

Congestión de la red Países Bajos (mapa decreciente)

Fuente: Netbeheer Nederland

Inversión acumulada para un parque de viviendas neutro para el clima (en miles de millones de euros)

Fuente: BEI, Climate policy and the built environment

2. Mercado de instalación estable

El debilitamiento del crecimiento no perturba por ahora el mercado de fusiones y adquisiciones

El crecimiento nominal del mercado de la instalación se estancará en los próximos años.

- Se espera que el mercado total de la instalación (residencial y no residencial) crezca en torno al 3% anual desde 2022 hasta 2026. En este caso, se espera que el crecimiento continúe después de 2026 debido al desequilibrio entre la oferta de trabajadores cualificados y la demanda de trabajos de instalación

- El tamaño actual del mercado de la instalación y su crecimiento previsto en el futuro lo convierten en un mercado atractivo para invertir.

El crecimiento nominal previsto del mercado de instalaciones de C&E

Fuente: Análisis JBR; el cálculo es volúmenes de producción reales * inflación de los costes de construcción y su fuente: BEI, Bouwkennis, Techniek Nederland, CBS y BBN

A pesar del estancamiento, se espera que el mercado de fusiones y adquisiciones se mantenga intacto, debido a la elevada carga de trabajo y a la rigidez del mercado laboral.

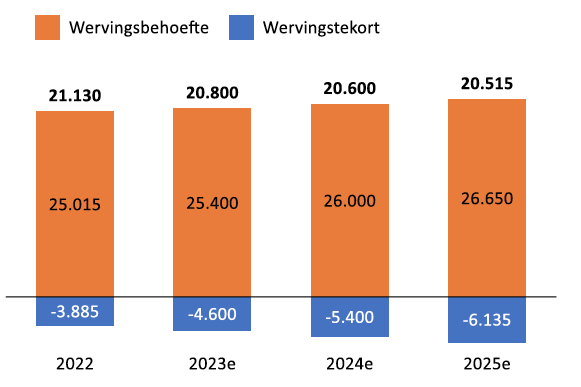

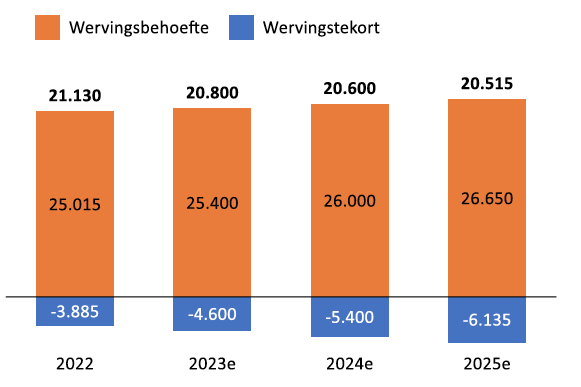

- Debido a la escasez de mano de obra en el mercado laboral, las empresas tendrán menos éxito a la hora de satisfacer sus necesidades de contratación. Sobre todo porque la mayor necesidad de contratación es la de mecánicos. Esto representa aproximadamente el 60% del mercado laboral de la instalación. En los próximos cuatro años, la escasez aumentará en más de seis mil trabajadores, que se sumarán a las carencias ya existentes. Este desequilibrio entre la oferta y la demanda de mano de obra se traduce en un aumento de las tarifas horarias y en la necesidad de adquirir compañeros del sector para ampliar la plantilla.

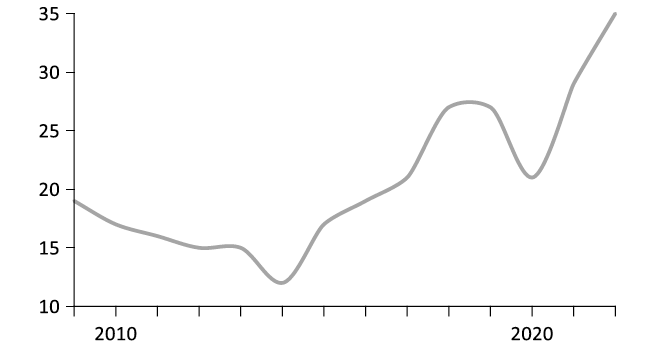

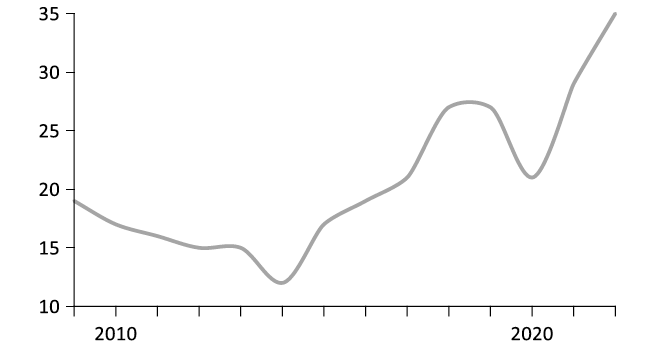

- Desde su punto más bajo en 2014, el stock de trabajo ha aumentado a un ritmo medio anual del 14%. Combinado con la estrechez del mercado laboral, los instaladores se ven obligados a rechazar trabajos. Sin embargo, se espera que el crecimiento se estanque en 2024 y 2025. El daño será limitado porque hay suficiente trabajo y se pueden eliminar los retrasos. Después de 2025, las perspectivas vuelven a ser mejores en términos de crecimiento a medida que la transición energética cobra impulso. El sólido flujo de trabajo futuro anima a las empresas a realizar adquisiciones, con el objetivo de ampliar su base de clientes, su cartera de pedidos y su cartera de servicios, reduciendo así su dependencia

Existencias de trabajo en semanas (mediados de 2022)

Fuente: We Tech, Cobouw

Rigidez del mercado laboral (en número por año)

Fuente: KBA Nijmegen & Wij-Techniek

3. Actividad en el mercado de la instalación

El fuerte crecimiento de las fusiones y adquisiciones exige que tanto los operadores establecidos como los nuevos estén alerta

El número de fusiones y adquisiciones subraya el atractivo del mercado de la instalación.

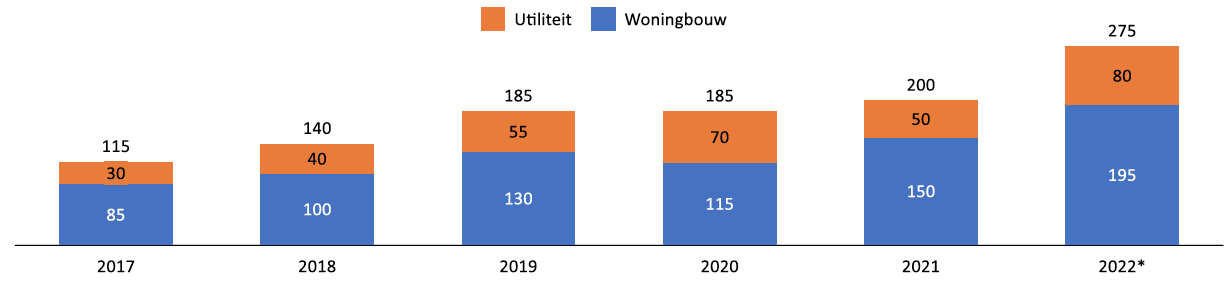

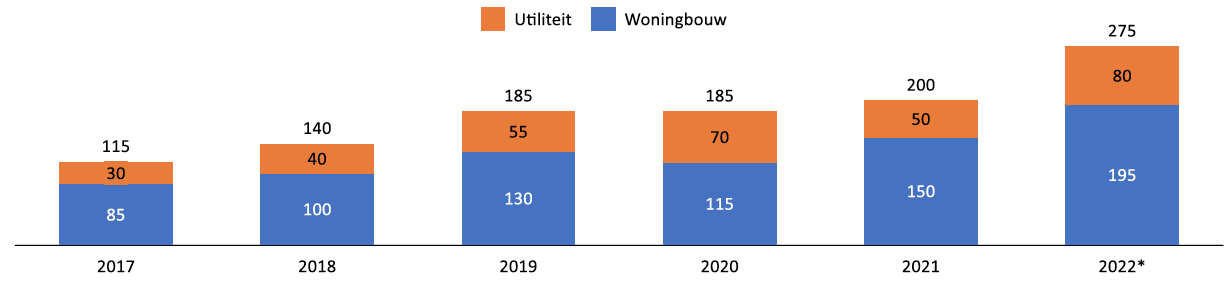

- El creciente número de fusiones y adquisiciones en el sector de la instalación subraya su atractivo como mercado de inversión. A pesar de la COVID-19, este sector registra una tasa de crecimiento anual de alrededor del 19% en adquisiciones y fusiones. Esta tendencia está impulsada en gran medida por la creciente demanda de servicios y tecnologías de instalación en diversos sectores, como la construcción, la energía y las infraestructurasLas empresas del mercado de la instalación buscan oportunidades para ampliar su cartera y reforzar y/o mantener su posición en el mercado. Las adquisiciones estratégicas les permiten adquirir nuevas tecnologías y conocimientos, aumentar su base de clientes y acceder a nuevos mercadosLa distribución de las fusiones y adquisiciones en el mercado de la instalación muestra una similitud razonable con la distribución del número de empresas por segmento en este sector.

Número de fusiones y adquisiciones en el mercado de la instalación

Fuente: CBS StatLine

Debido al atractivo del mercado de la instalación, los empresarios están creando sus propias empresas de instalación.

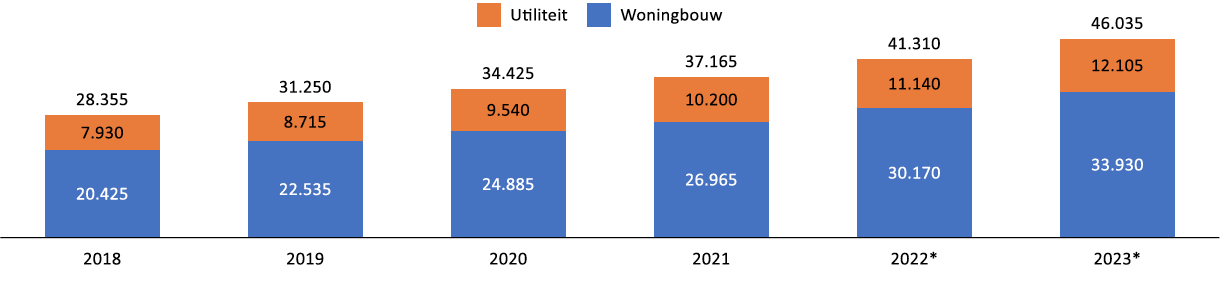

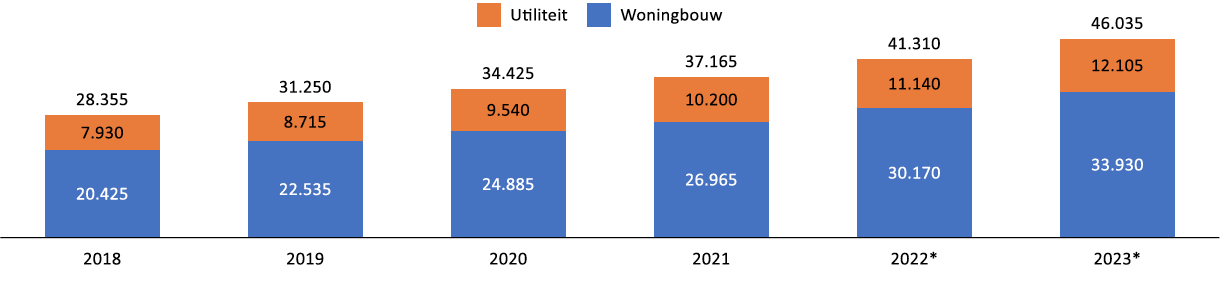

- El número de empresas en el mercado de la instalación sigue creciendo a un ritmo constante, en torno al 10% anual. Esta tendencia puede atribuirse a un número cada vez mayor de instaladores que optan por crear sus propias empresas de instalación. A principios de 2023, había alrededor de un 14% más de empresas de 0 a 5 empleados que a principios de 2022 (30.805 frente a 26.990), lo que supone incluso un aumento del 76% en comparación con principios de 2018

- Los nuevos operadores deben estar atentos para aprovechar las oportunidades de este mercado dinámico y afrontar los mismos retos (como la rigidez del mercado laboral) que los operadores tradicionales.

- El espíritu empresarial no es para todo el mundo, por lo que el número de nuevas empresas sigue siendo algo limitado. El carácter distintivo de las nuevas empresas da lugar a la adaptación de la innovación, lo que las hace atractivas para la adquisición.

Número de empresas en el mercado de la instalación

Fuente: CBS StatLine

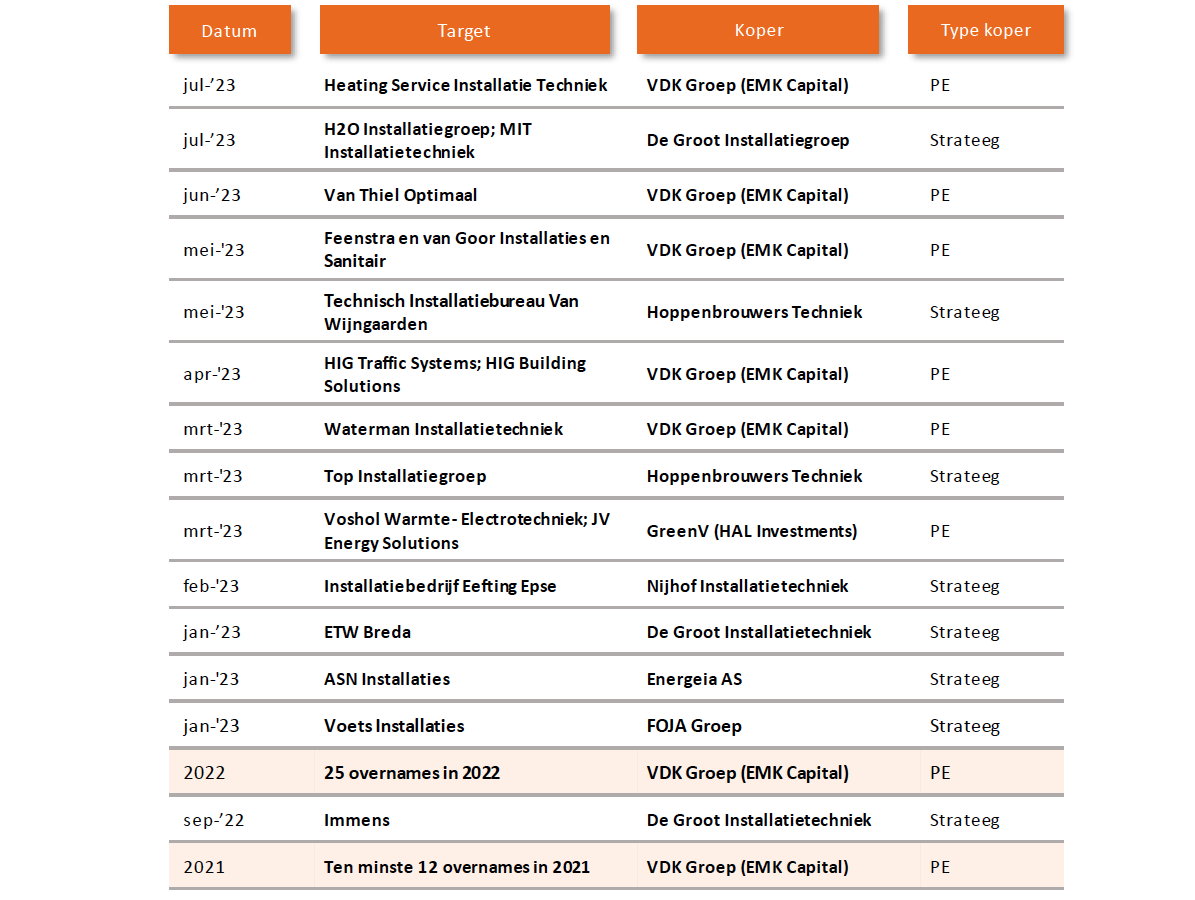

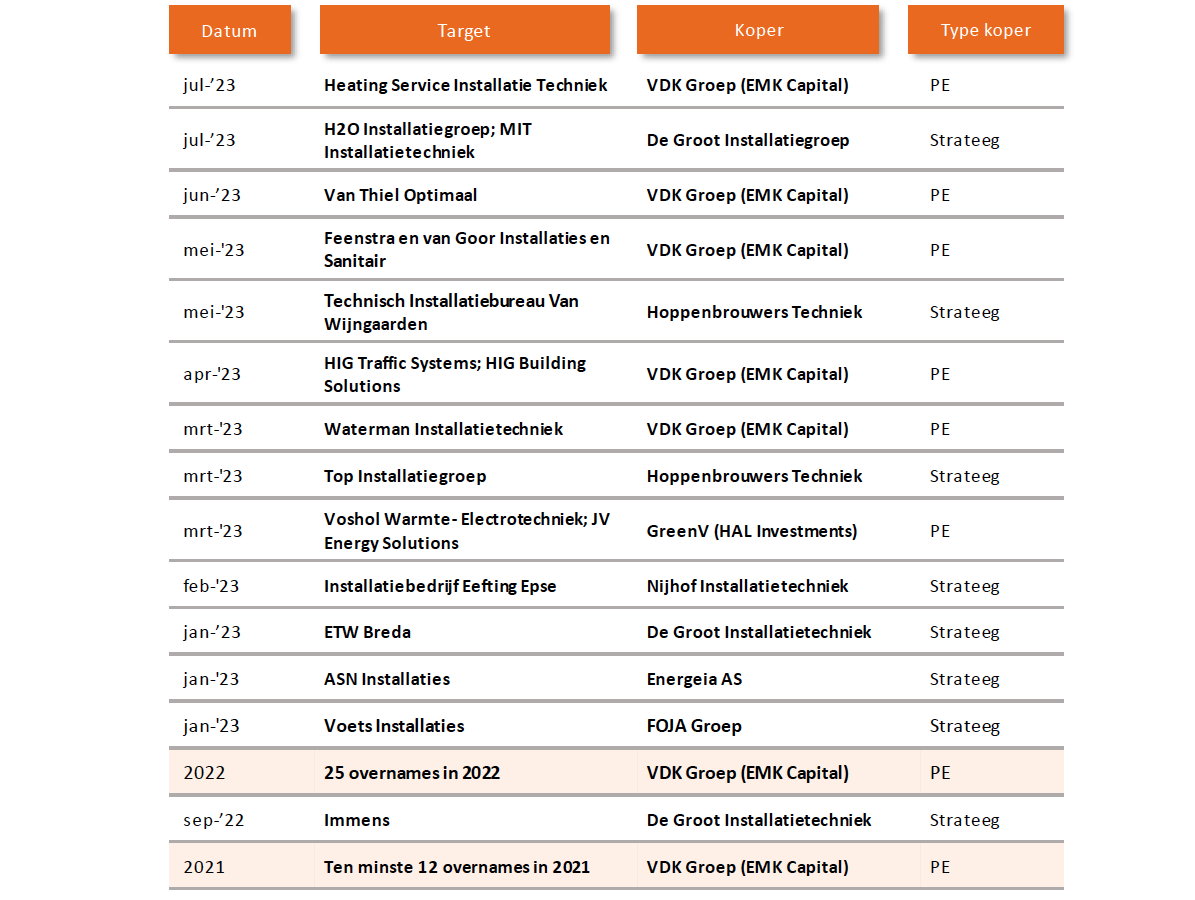

4. Panorama de las transacciones recientes y motivos de las adquisiciones

Los compradores potenciales ven oportunidades en el mercado de la instalación para ejecutar una estrategia de compra y construcción

Tanto para los estrategas como para los compradores financieros, entran en juego las siguientes consideraciones.

- Crear escalabilidad en las áreas de trabajo desplegando a los empleados de forma eficiente. La adquisición de otras partes crea la oportunidad de adquirir más personal en las áreas de trabajo actuales o adyacentes. El mercado de la instalación sigue siendo un mercado especialmente fragmentado en el que se pueden realizar diversas economías de escala

- Crear escalabilidad en las compras mediante la adquisición conjunta de mayores cantidades de materiales a mayoristas e importadores, lo que permitirá obtener ventajas en las compras.

- Ampliar la oferta de servicios para que actúe como ventanilla única, de modo que los grandes clientes puedan adquirir todos los servicios de un único proveedor, algo hacia lo que el mercado tiende cada vez más.

- Automatización y digitalización de los servicios de mantenimiento para minimizar los gastos generales

- Compartir e intercambiar experiencia en procesos empresariales internos, así como en trabajos de mantenimiento y mejora, y centralizar funciones como las finanzas, el desarrollo empresarial, las TIC, los RR.HH., la imagen de marca y las cuestiones jurídicas, además de ofrecer una amplia gama de especialidades que son complementarias, creando una fertilización cruzada en la que todos ganan.

- Arbitraje múltiple: al comprar lotes más pequeños y fusionarlos en otros más grandes, la valoración global crece

Panorama de algunas transacciones recientes. PE son las siglas de Private Equity, también conocidas como sociedades de inversión*.

Fuente: Análisis JBR

*Las transacciones de VDK en 2021 y 2022 se han fusionado en este resumen en aras de la claridad y se han marcado con este color:

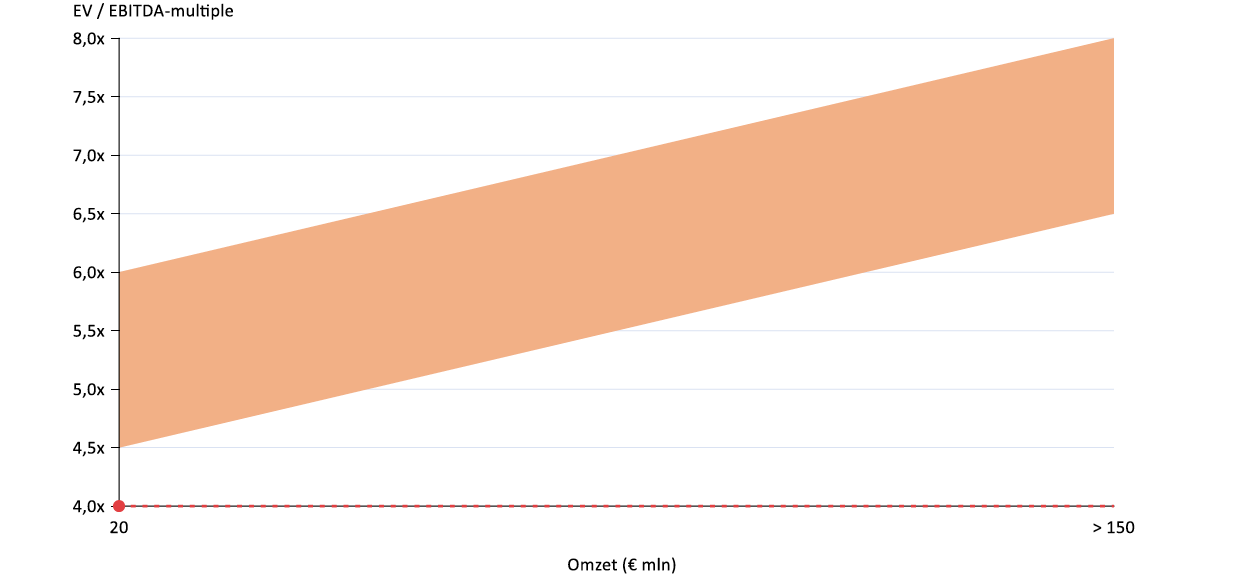

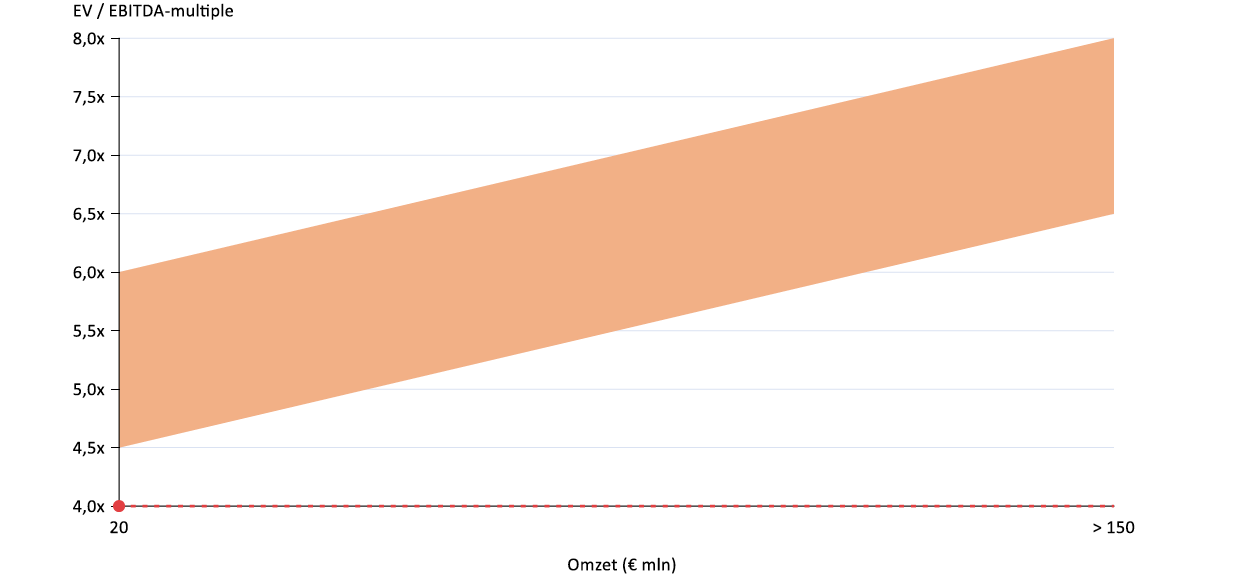

5. Valoración de empresas

La valoración en el mercado de la instalación depende en gran medida del volumen de negocio, el tipo de trabajo, el control del proyecto, la comercialidad y el grado de digitalización de la empresa.

El rango múltiple depende de los siguientes factores:

- El tamaño de la organización en volumen de negocio, capacidad laboral y calidad

- El tipo de trabajo (fontanería, climatización o electricidad), en el que la capacidad de trabajar en serie y el nivel de complejidad del trabajo determinan la eficacia y la escalabilidad.

- El grado de comercialidad de la organización, que influye enormemente en el nivel de margen bruto. Éste viene determinado en parte por la capacidad de precalculación y el poder adquisitivo. Las ofertas demasiado elevadas presionan los márgenes.

- El grado de dirección en la administración del proyecto, el seguimiento de su progreso y la realización de los ajustes oportunos.

- Automatizar y digitalizar los procesos relacionados con el mantenimiento. Cuanto más digitalizados, menos costes indirectos. Ejemplo: la automatización de la facturación tras los trabajos de mantenimiento reduce los costes (de personal) de administración y las necesidades de capital circulante.

- El nivel de margen operativo, que también viene determinado por el nivel de implicación en el equipo de construcción y los acuerdos logísticos.

- El grado de gestión centralizada de la organización, esto se refiere a posibles licitaciones para proyectos y poder ofrecer trabajo de forma centralizada.

Rango del múltiplo EV/EBITDA

Fuente: Análisis JBR

El rango de múltiplos EV/EBITDA se basa en un análisis de empresas del sector de la ingeniería de instalaciones y en transacciones y desarrollos recientes en el mercado, según los datos disponibles.

![]()