Entrevista

Dinámica de las fusiones y adquisiciones en el sector sanitario

La mayor atención prestada a la atención sanitaria también ha dado lugar a una mayor dinámica de fusiones y adquisiciones.

Lea la entrevista completa con Caspar van de Geest.

Sin confianza, no hay trato.

El lema de Caspar van der Geest es "Sin confianza, no hay trato". Cuenta con más de 15 años de experiencia en operaciones de fusiones y adquisiciones en el sector sanitario. Hasta 2020, JBR ha asistido a 14 operaciones de compraventa en el sector sanitario.

El equipo ha publicado recientemente el monitor de cooperación sanitaria. Contiene el panorama más completo de fusiones y adquisiciones/participaciones en el sector sanitario neerlandés a lo largo de los años. Desde 2012, JBR ha mantenido meticulosamente el monitor y lo proporciona a instituciones sanitarias, directores, supervisores y empleados del sector sanitario.

Hablamos con Caspar sobre transacciones, tendencias y novedades.

Usted y su equipo han investigado las transacciones en el sector sanitario durante los últimos cuatro años.

¿Cuál es la conclusión general?

"Tras la caída de 2020, se produjo una fuerte recuperación en 2021. Se podría argumentar que la pandemia provocó una ralentización al principio y que luego en realidad se aceleró. La mayor atención prestada a la atención sanitaria también ha propiciado un mayor impulso de las fusiones y adquisiciones.

Mientras que el capital riesgo en la atención bucodental era la norma y no la excepción, se observa un aumento del capital riesgo en otros segmentos de la atención sanitaria. En las transacciones sujetas a la prueba de fusiones sanitarias de la NZA, la cuota de las empresas privadas ronda el 60%. La cuota en los demás segmentos, excluidos los cuidados bucales, ha aumentado del 17 % en 2018 a más del 40 % en 2021.

Algunas operaciones destacadas son, por supuesto, la venta de Bergman Clinics a Triton y la de Equipe Zorgbedrijven a Nordic Capital. Pero la entrada de extranjeros en el mercado sanitario neerlandés empezó antes. No se trata sólo de PE, sino también de grandes estrategas e instituciones cotizadas como Korian, Orpea y DomusVi. Estas partes se dedican principalmente a la asistencia en residencias de ancianos y en los últimos años han comprado varias empresas de asistencia residencial, como Stepping Stones, Compartijn y Martha Flora.

La pandemia coronaria también ha provocado un aumento de la atención a la salud mental. En el sector de la salud mental se está produciendo una consolidación, impulsada en particular por Mentally Better. En ese segmento también espero mucha dinámica en los próximos años, aunque el énfasis también se pone cada vez más en conceptos asistenciales innovadores y en la digitalización. Esto desplaza el foco de los proveedores clásicos a los recién llegados que ofrecen soluciones de salud electrónica y buscan realmente una salida".

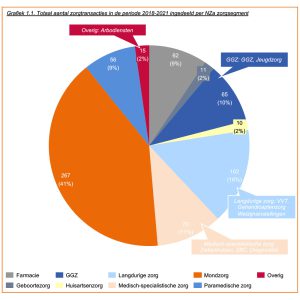

Número total de transacciones sanitarias clasificadas por segmento sanitario de NZa. Haga clic en la imagen para facilitar la lectura

¿Qué tendencias y novedades afectan a las transacciones?

"La tendencia al envejecimiento se manifiesta de muchas formas. La escasez de mano de obra es un ejemplo. El sector sanitario también se enfrenta a carencias estructurales. La promesa de que la sanidad electrónica puede satisfacer el aumento de la demanda aún no se ha cumplido y, en el mejor de los casos, sólo compensa parcialmente. Sólo estamos al principio de la ola de envejecimiento en lo que respecta a la demanda de asistencia sanitaria. En los próximos años, un gran grupo de personas va a cumplir más de 75 años, con el consiguiente aumento de la demanda de asistencia. Vivir más tiempo en casa es la tendencia, pero debido al tamaño del grupo de ancianos y al aumento de patologías como la demencia, también crece la demanda de nuevos conceptos de asistencia residencial y cuidados en residencias.

Los proveedores que ofrezcan soluciones innovadoras en estos segmentos que aumenten la eficiencia y la calidad de la atención pueden contar con un interés considerable desde el punto de vista de las fusiones y adquisiciones.

La digitalización de los itinerarios asistenciales la realizan actualmente muchas pequeñas partes. Muchas transacciones en este segmento permanecen fuera del radar de la NZA, ya que estas partes a menudo no están obligadas a informar. En este rincón, espero más dinámica de fusiones y adquisiciones en los próximos años. Esto también se aplica a los proveedores de TIC en la sanidad".

¿Hay algún segmento específico en el que se hayan producido muchas transacciones?

"El cuidado bucal ha sido el segmento con mayor número de transacciones durante años. También en 2021, este segmento fue claramente el más importante, con 89 transacciones de un total de 213. Le siguen los cuidados de larga duración, con 32 transacciones. Y la atención médica especializada y la atención de salud mental, ambas con 22 transacciones en 2021. Dentro de la atención hospitalaria, espero un menor número de transacciones en los próximos años. Por un lado, porque varios grandes proveedores privados ya se han unido a un estratega y, por otro, porque algunos grandes estrategas han pasado de las adquisiciones".

¿Son las transacciones sanitarias una cuestión de consolidación?

¿Y hay otras razones/valores (más suaves) para una transacción?

"Los motores que impulsan la actividad de fusiones y adquisiciones son diversos y difieren según los segmentos. La agregación de volúmenes y las economías de escala son relevantes en todos los segmentos. Una plataforma central de costes fijos que se hace más eficiente al añadir más volumen. Por desgracia, esta promesa no siempre se cumple.

Las organizaciones más pequeñas luchan por seguir siendo independientes, debido a la creciente presión normativa y a los criterios de compra más estrictos de las aseguradoras sanitarias, las oficinas de asistencia y los ayuntamientos. Unirse a un partido más grande suele ser la solución.

También entran en juego las razones antes mencionadas, como la digitalización y la razón clásica, como la llegada a la edad de jubilación de los empresarios sanitarios."

¿Puede decirnos algo sobre las previsiones para los próximos 3 (o 5) años?

¿Qué operaciones ha realizado JBR en el sector sanitario en los últimos años que se ajusten a las tendencias?

"JBR ha ejecutado varias transacciones en la mayoría de los segmentos sanitarios en los últimos años y ha participado en la agenda estratégica de crecimiento o contracción de proveedores sanitarios públicos y privados.

JBR cuenta con al menos 15 años de experiencia en atención sanitaria. Diversos acontecimientos han impulsado repetidamente nuevas dinámicas en el mercado, como:

- La transición del servicio doméstico a la OMM

- la introducción de ZBC

- el rediseño de la AWBZ

- Desplazamiento de la atención de tercera y segunda línea a las líneas inferiores

- nuevas normas de financiación para la sanidad electrónica

- reforma de la atención sanitaria mental, etc.

Algunos ejemplos de estas vías son:

- ventas de diversos proveedores de asistencia sanitaria

- apoyo plurianual a la adquisición en un gran proveedor sanitario extranjero

- reestructuración de una organización VVT y OMM

- Cuestiones de cartera y orientación estratégica para proveedores sanitarios públicos y privados

- Para una visión completa: jbr.co.uk/references.

¿Puede decirse que la internacionalización de la sanidad está en pleno apogeo?

"En muchos países de nuestro entorno se había producido antes una consolidación internacional. En los últimos años, los Países Bajos han entrado cada vez más en el panorama del capital riesgo internacional y de los grandes estrategas. Por ejemplo, la mayor ZBC (Bergman Clinics) y el mayor proveedor privado de GGZ (Mentaal Beter) han pasado a manos extranjeras. La mayor organización de cuidado de niños, tras un periodo de participación extranjera en Onex, ha vuelto a manos neerlandesas (Waterland Private Equity). La cuestión, por cierto, es si eso marca realmente la diferencia.

No espero que la internacionalización del mercado sanitario disminuya en los próximos años.

De hecho, la fuerza innovadora de los Países Bajos también ofrece oportunidades para implantar en el extranjero nuevos conceptos desarrollados aquí. Por tanto, espero que la atención se desplace cada vez más hacia los proveedores de conceptos asistenciales innovadores, como las vías asistenciales digitalizadas, la telesalud y la monitorización, el diagnóstico, etc. Los proveedores clásicos que principalmente tienen mucha capacidad asistencial que ofrecer seguirán teniendo demanda. Aunque creo que el apogeo se suavizará tras el incierto comienzo de este año con el aumento de la inflación, el elevado absentismo y la creciente presión sobre la asequibilidad y la financiabilidad. Razón de más para fijar un rumbo estratégico claro precisamente en estos tiempos, traducido o no en una agenda concreta de fusiones y adquisiciones."

¿Puede hablarnos más sobre la encuesta del sector sanitario del JBR?

"Healthcare Cooperation Monitor" contiene el panorama más completo de fusiones, adquisiciones y participaciones en el sector sanitario neerlandés. Al añadir subsegmentos y puntuar según criterios adicionales, esta panorámica ofrece más información (hasta cada transacción individual) que otras panorámicas y publicaciones.

Desde 2010, JBR ha realizado un seguimiento meticuloso de los resultados y los ha facilitado a instituciones sanitarias, directores, supervisores y empleados sanitarios.

El punto de partida del informe de investigación son las transacciones sanitarias anunciadas por las instituciones sanitarias y aprobadas por la NZa (Autoridad Sanitaria Holandesa)".

¿Tiene preguntas sobre:

Colaboraciones, fusiones o adquisiciones que se produzcan o puedan producirse en su organización, como;

- Ampliación o contracción de su cartera de actividades en el sector sanitario;

- Lista completa de todas las transacciones sanitarias analizadas;

- La labor de consultoría de JBR en el sector sanitario y lo que JBR puede hacer por usted;

Póngase en contacto con el equipopersonalmente

Caspar van der Geest

Socio